Unit Linked VS Αποταμίευση στην τράπεζα

Η οικονομική συγκυρία στην οποία βρισκόμαστε, ελέω πολέμου και πανδημίας έχει ως επακόλουθο το μηδενισμό των επιτοκίων στις καταθέσεις των πελατών των τραπεζών.

Μάλιστα σε τράπεζες του εξωτερικού συναντούμε και αρνητικές αποδόσεις διότι κρατούν έξοδα φύλαξης των καταθέσεων όπως και διαχειριστικά έξοδα.

Για αυτόν τον λόγο και η τοποθέτηση χρημάτων μεθοδικά σε ασφαλιστικά προϊόντα τύπου unit linked κερδίζει όλο και περισσότερο έδαφος ανεβάζοντας στο 64,2% για το πρώτο 9μηνο του 2021 την αύξηση ασφαλίστρων των παραπάνω προϊόντων σύμφωνα με τα επίσημα στοιχεία της Ένωσης Ασφαλιστικών Εταιριών Ελλάδος.

Ο επενδυτής απολαμβάνει εκτός της σημαντικά μεγαλύτερης απόδοσης των χρημάτων του και παροχές ασφαλιστικών καλύψεων, όπως εγγυημένο κεφάλαιο κάλυψης για τους δικαιούχους, απρόσκποπτη συνέχιση της επένδυσης σε περίπτωση αδυναμίας καταβολής των ασφαλίστρων αλλά και παγκόσμια διασπορά των χρημάτων σε διεθνείς τίτλους και καταθέσεις που σε καμία περίπτωση δεν θα μπορούσε μόνος του να έχει πρόσβαση.

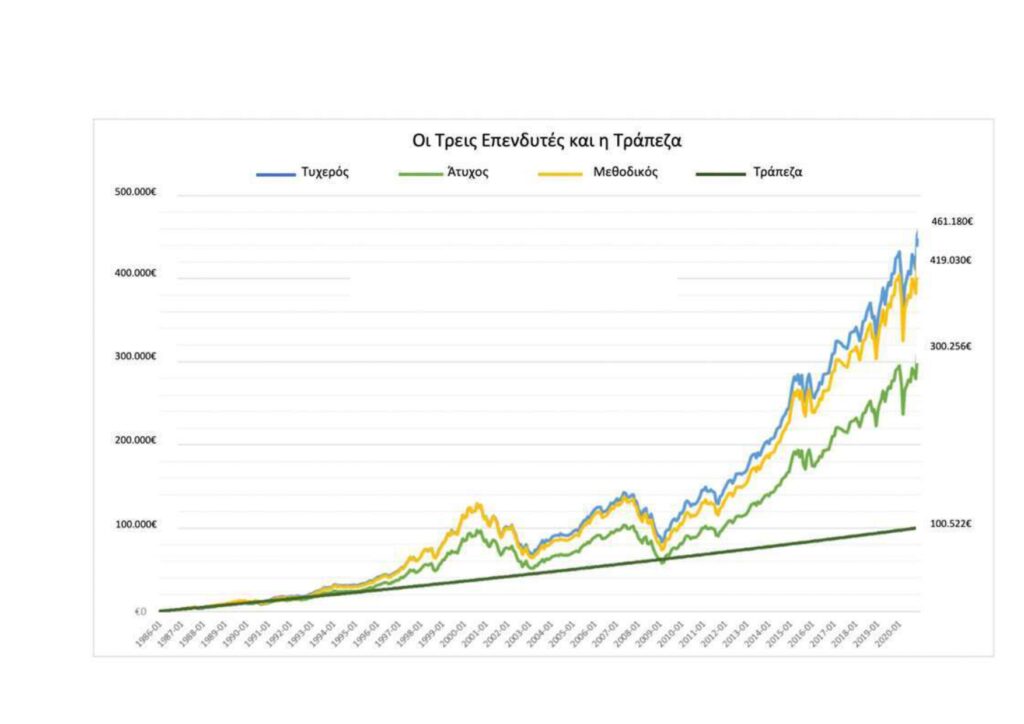

Στον παρακάτω πίνακα βλέπουμε ένα παράδειγμα με τις διαφορές για μία ενδεικτική πρόταση αποταμίευσης 200€ το μήνα .

Ας υποθέσουμε λοιπόν ότι οι τρεις επενδυτές ξεκινάνε την επενδυτική προσπάθεια τους τον Ιανουάριο του 1986, και την ολοκληρώνουν τον Δεκέμβριο του 2020. Επενδύοντας από €200 κάθε μήνα για 35 έτη (420 μήνες), θα διαθέσουν συνολικά ένα κεφάλαιο €84.000.

Εάν κρατούσαν τα χρήματα αυτά στην τράπεζα με ετήσιο επιτόκιο 1% (με μηνιαίο ανατοκισμό), στο τέλος των 35 ετών θα είχανε συνολικά €100.522,00

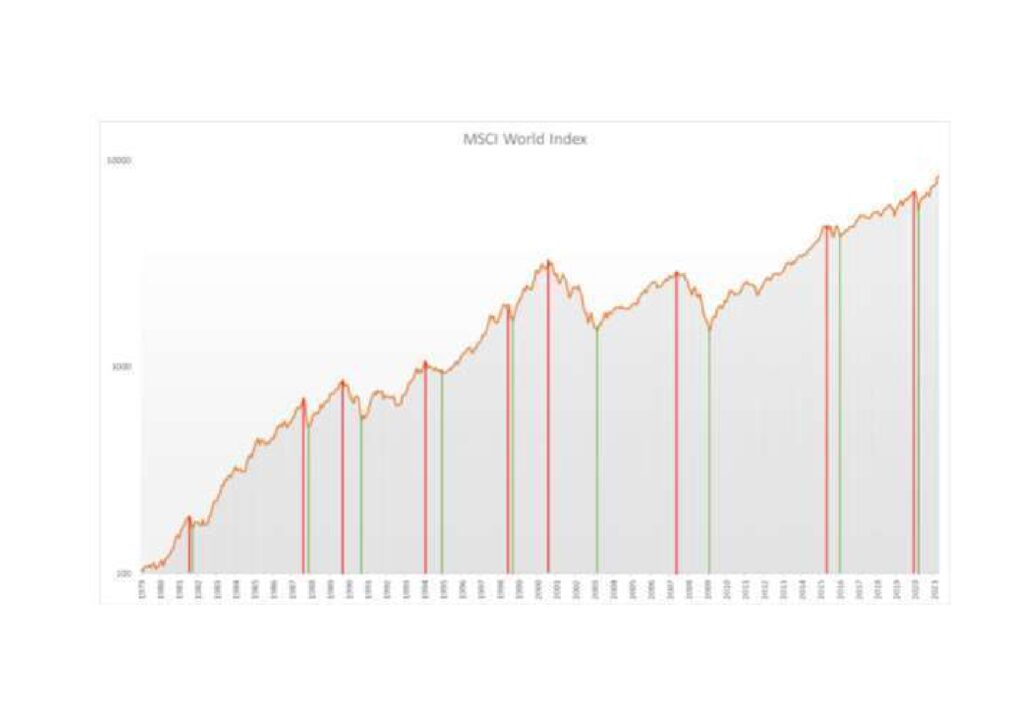

Στους υπολογισμούς μας με βάση τον δείκτη MSCI World δεν περιλαμβάνουμε προμήθειες διαχείρισης, έξοδα συναλλαγών ή φόρους, έτσι τα νούμερα μας θα είναι ενδεικτικά.

Έχοντας λοιπόν αυτά τα δεδομένα, ας δούμε τι θα κατάφερνε ο καθένας από τους τρεις επενδυτές.

Ο Άτυχος

Ο πρώτος είναι κυριολεκτικά ο πιο άτυχος επενδυτής του κόσμου. Και με αυτό εννοούμε ότι διαλέγει κάθε φορά την απολύτως χειρότερη συγκυρία για να επενδύσει τα χρήματα που έχει στην τράπεζα.

Ο Τυχερός

Ο δεύτερος επενδυτής είναι πράγματι εξαιρετικά καλός, σε σημείο ανεξήγητο και αγοράζει στην καλύτερη δυνατή οικονομική συγκυρία. Με κάποιον ανεξήγητο τρόπο διαλέγει πάντα την καλύτερη στιγμή για να επενδύσει τα χρήματα του, πετυχαίνοντας κάθε φορά το σημείο που η αγορά έχει πιάσει πάτο.

Ο Μεθοδικός

Ο τρίτος επενδυτής δεν έχει καμία όρεξη να κάνει προβλέψεις. Το μόνο που κάνει είναι να επενδύει κάθε μήνα σταθερά τα €200,00 στον MSCI World, χωρίς να νοιάζεται εάν οι αγορές ανεβαίνουν ή πέφτουν εκείνη την στιγμή.

Στο διάγραμμα έχουμε σημειώσει με κόκκινες γραμμές κάθε χρονικό σημείο όπου ο δείκτης “έπιασε κορυφή” πριν από μία πτώση μεγαλύτερη από -10%, και με πράσινες γραμμές τις περιόδους όπου ο δείκτης “βρήκε πάτο”. Κάθε “κόκκινη” στιγμή αντιστοιχεί με μία σημαντική οικονομική συγκυρία που προκάλεσε ζημιά στα πορτοφόλια των επενδυτών:

- Σεπτέμβριος 1981: Η αρχή της οικονομικής ύφεσης στις ΗΠΑ, που ανάγκασε τον τότε διοικητή της Federal Reserve Paul Volker να ανεβάσει τα κεντρικά επιτόκια σχεδόν στο 20% για να αντιμετωπίσει τον καλπάζοντα πληθωρισμό.

- Οκτώβριος 1987: Το κραχ της Μαύρης Δευτέρας έριξε τον δείκτη Dow Jones πάνω από -22%, και παρέσυρε όλα τα χρηματιστήρια όλου του κόσμου.

- Οκτώβριος 1989: Η αρχή μία ακόμα διεθνούς ύφεσης, που έφτασε το αποκορύφωμα της τον Ιούλιο του 1990 με την εισβολή του Ιράκ στο Κουβέιτ.

- Ιανουάριος 1994: Η “Μεγάλη σφαγή των ομολόγων” που προκάλεσε ζημιές πάνω από $1 τρις στην αγορά.

- Αύγουστος 1998: Το αποκορύφωμα της ασιατικής οικονομικής κρίσης ανάγκασε τις λεγόμενες “τίγρεις της Ασίας” να ζητήσουν την στήριξη του ΔΝΤ, έβαλε οριστικό τέλος στην οικονομική άνοδο της Ιαπωνίας, και προκάλεσε την κατάρρευση του διάσημου hedge fund Long Term Capital Management.

- Οκτώβριος 2000: Το σκάσιμο της “dot-com φούσκας” έριξε τον δείκτη Nasdaq -75% μέσα σε ένα εξάμηνο, ανάγκασε χιλιάδες εταιρείες τεχνολογίας να χρεοκοπήσουν ή να εξαγοραστούν, και οδήγησε στην αποκάλυψη των λογιστικών σκανδάλων των εταιρειών Enron και Worldcom.

- Μάιος 2007: Η αρχή της Μεγάλης Ύφεσης, της σημαντικότερης οικονομικής κρίσης των τελευταίων δεκαετιών που ξεκίνησε από την αγορά ακινήτων των ΗΠΑ, και έπαιξε σημαντικό ρόλο και στην Ελληνική χρεοκοπία του 2009.

- Μάιος 2015: Τρία διαδοχικά “flash crashes” τον Μάιο και τον Αύγουστο του 2015 και τον Ιανουάριο του 2016, που αποκάλυψαν και αρκετά προβλήματα στον τρόπο λειτουργίας των “ψηφιακών” αγορών.

- Μάρτιος 2020: Η ξαφνική εμφάνιση της επιδημίας του κορονοϊού προκάλεσε πανικό στις αγορές, αναγκάζοντας τις κεντρικές τράπεζες και τις κυβερνήσεις να πάρουν πρωτόγνωρα μέτρα παροχής ρευστότητας.

- Ιανουάριος 2021: Η Βρετανία αποχωρεί επίσημα από την Ευρωπαϊκή Ένωση

Το αποτέλεσμα συνοπτικά φαίνεται παρακάτω:

- Ο Άτυχος κατάφερε να συγκεντρώσει 300.256,00 €

- Ο Τυχερός κατάφερε να συγκεντρώσει 461.180,00 €

- Ο Μεθοδικός κατάφερε να συγκεντρώσει 419.030,00 €

- Η κατάθεση στην τράπεζα κατάφερε να συγκεντρώσει 100.522,00 €

Πολλοί αναρωτιόμαστε πότε είναι η κατάλληλη στιγμή για να επενδύσουμε τα χρήματά μας με αποτέλεσμα είτε να μην επενδύουμε ποτέ είτε να κάνουμε λάθος επιλογές.

Εάν πάρουμε σαν παράδειγμα το μεθοδικό επενδυτή, διαπιστώνουμε ότι πάντα είναι η κατάλληλη στιγμή αρκεί να αποταμιεύουμε συστηματικά. Με αυτό τον τρόπο εκμεταλλευόμαστε κάθε τάση της αγοράς και παρατηρούμε πως ο μεθοδικός επενδυτής επιλέγοντας ένα μεγάλο δείκτη όπως τον MSCI, κατάφερε να συγκεντρώσει ένα πολύ μεγάλο ποσό και μάλιστα με πραγματικά δεδομένα!

Οι αγορές πάντα θα έχουν διακυμάνσεις για τις οποίες το καλύτερο αντιστάθμισμα είναι η συστηματική επένδυση.

Δε χρειάζεται να έχετε καμία οικονομική γνώση, δε χρειάζεται να γνωρίζετε τίποτε από δείκτες και διακυμάνσεις των αγορών.

Επικοινωνήστε μαζί μας πατώντας εδώ και ένας σύμβουλος της εταιρείας μας θα σας δείξει πως με ασφάλεια και χωρίς κόπο μπορείτε να συσσωρεύσετε πραγματικά σημαντικά κεφάλαια για κάθε ανάγκη και επιθυμία σας.

Sakis Lindras